报告摘要

碳达峰、碳中和政策下,根据《电石行业“十四五”高质量发展指南》来看,我国计划截至2025年,将电石年产能控制在4000万吨以下。但下游PVC、BDO均有产能扩张,其中BDO产能扩张预计超500万吨,其中电石制乙炔的工艺约365万吨(占比83%-85%),折算电石需求将达到410万吨附近;PVC方面尽管产能扩张有限,但从目前了解到先关产能也达到了400万吨以上。BDO和PVC对于电石需求合计预计增加970万吨。下游新装置投产带来的需求量接近目前电石总产能的25%,那么电石供需格局将从目前的紧平衡变成存在明显缺口。若后续电石及其下游如期投产,那么电石在上游原料端带来的压力将可能成为行业壁垒,下游BDO、PVC价格会受原料制约维持高位。

报告正文

1电石:碳中和政策下产能难有实质增量

(1)电石基本常识

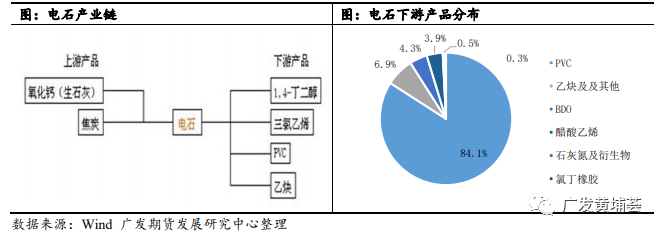

电石即碳化钙,是一种白色晶体,遇水立即发生激烈反应,生成乙炔,并放出热量。因其遇水即反应的特质,不易于长期储存,所以电石生产企业基本即产即销,而电石采购企业即采即用。电石在整个产业链中属于中间位置,上游主要是兰炭和白灰,下游主要是电石法PVC、醋酸乙烯、BDO等。

由于电石属于高能耗行业,对环境污染大,我国对电石产能投放有严格限制。原则上新增产能必须有落后产能置换。近几年随着电石产能不断被淘汰,而PVC新增产能较多,电石行业已由前期的供应过剩逐渐转为目前的供需紧平衡状态。且随着十四五碳达峰长期战略的提出,电石新产能将会进一步受限,对于电石下游制品来说,原料成本端的影响会日益凸显。

根据卓创资讯统计,2020 年国内电石产量 2758 万吨,国内表观消费量为2718 万吨。其中电石法 PVC仍是电石最主要的下游需求,约占表观消费量的84.1%;其次为产生工业乙炔气等,占消费7.7%;2020年 BDO在电石下游占比4.3%,醋酸乙烯占比 3.9%。预计未来五年电石的消费量增长将主要来自于 PVC 和 BDO 两大下游。

(2)我国电石产业供给概况

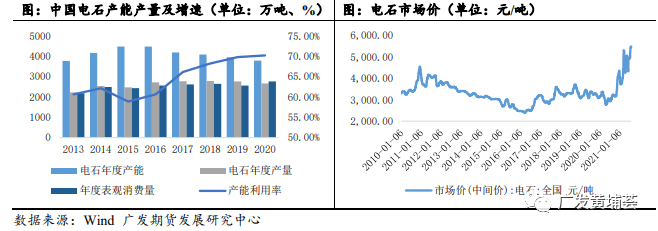

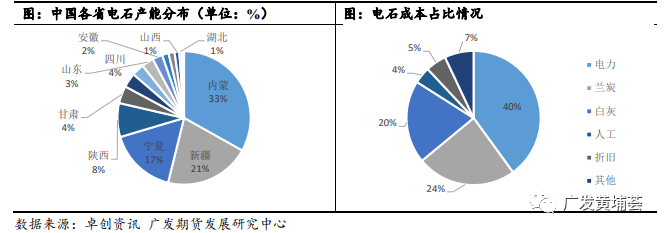

我国是全球最大的电石生产与消费国。2000-2015年间,我国电石产业迎来了扩张阶段,从2000年的480万吨产能增至2015年的4500万吨产能,年均产能增速达到16%。电石产业开始面临产能过剩问题,电石行业产能利用率一度低于60%;2015年,国家推行供给侧改革,淘汰或置换一批技术水平落后、环保不达标、产能低于5万吨的电石企业。自此我国电石产业由产能过剩逐步走向紧平衡;2016年,我国首次实现电石0增产;截至2020年底,我国电石产能回落至3807万吨,而产能利用率则升至7成附近。据百川盈孚统计,截至2020年,我国电石产业约有520万吨的闲置或长期停车产能,若剔除该部分,我国实际产能仅有3290万吨附近。从供给侧改革开始,电石产业呈现明显的去产能态势。

(3) 十四五“碳达峰、碳中和”影响

碳中和,是指企业、团体或个人测算在一定时间内,直接或间接产生的二氧化碳或温室气体排放总量,通过植树造林、节能减排等形式,抵消自身产生的二氧化碳或温室气体排放,从而实现的“零排放”。而在实现碳中和之前需要先实现碳达峰,碳达峰指的是碳排放进入平台期后,进入平稳下降阶段。我国计划在2030年实现碳达峰,在2060年实现碳中和。

我国从去年开始着手执行碳达峰和碳中和实现计划,从中央层面在《2021年政府工作报告》、《“十四五”规划》等多个文件中已对碳达峰、碳中和进行了部署,各部委、地方也相继出台文件和政策,落实和推进中央部署。

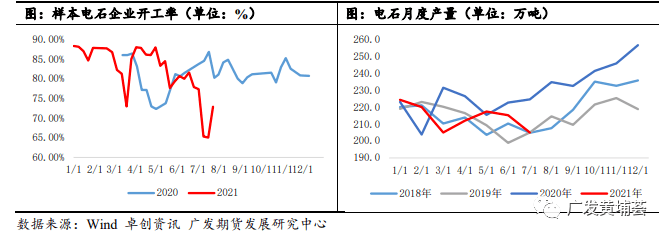

截至2021年8月,电石经历了两轮涉及产能较多的强限电政策,以及持续反复的不定时限电影响。根据十四五对电石产业的规划来看,我们预计在“碳中和”这一中长期战略下,电石难有实质新增产能,后续随着下游PVC、BDO行业的扩张,电石供需会进一步趋紧。且因长期、不定时的政策影响,电石行业高开工难有延续性,因此电石价格可能将长期维持高位,难回到2020年中的市场行情,对于下游化工品而言,成本端的影响将会逐步凸显。

2PVC:需求增速有加快趋势

(1)PVC基本知识介绍

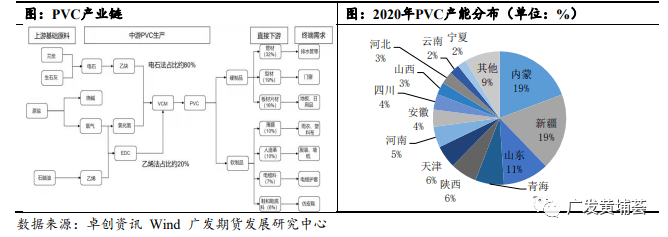

PVC(聚氯乙烯)是一种无毒、无臭的白色粉末,具有较高的化学稳定性,良好的可塑性。被广泛应用于工业、建筑、农业、日用生活、包装、电力等领域。目前PVC主流制法有乙烯法和电石法。中国两种制法均有采用,但由于我国煤炭资源丰富,而乙烯法原料多以外购乙烯或单体为主,截至2020年,中国电石法制PVC占主导地位,占比约8成。电石法主要原料成本为电石、原盐、电力等。

从产能分布看,中国PVC产能最主要集中在西北地区,其中内蒙和新疆占比共计在40%附近,陕西和青海合计占比也有13%。且以上四省都是电石主要产区;临近电石产区的PVC生产企业有着明显的成本优势。

(2)PVC供需格局与展望

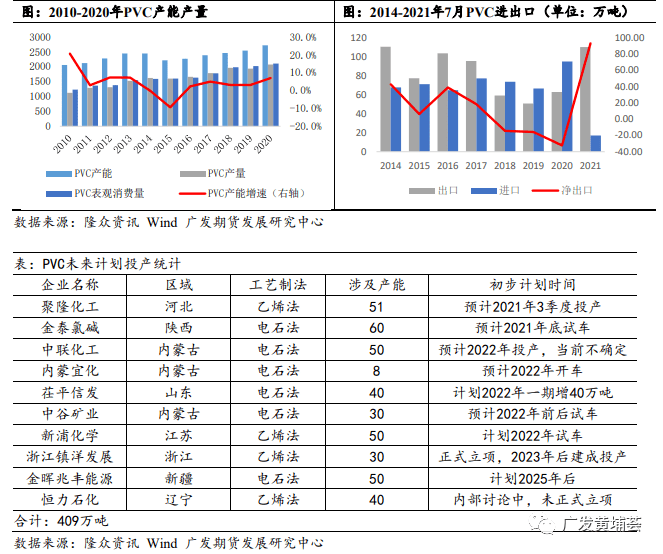

纵观近十年PVC产能变化,从2013年至2015年,中国PVC行业在市场化调解下,有效产能处于逐步下降的趋势,三年累计降幅在250万吨左右;至2015年,PVC产能到达低点2224万吨。经过去产能后,PVC供需面再度回到相对平衡状态。从2016-2019,PVC市场行情有所好转,产能再度开始增加,至2019年,中国PVC产能在2550万吨,平均年度产能增速在3%附近;而从2020年开始,随着国外疫情、美国“放水”、国内基建等影响,PVC需求加大,产能增速也较此前阶段有较大提升, 2020年PVC产能增速为7%;2021年春节期间,因美国寒流、日本福岛地震影响,全球PVC供应紧张,外盘报价连续上涨,我国2021年前7个月PVC粉净出口就达到93.17万吨,而从2015年至2020年整体平均年度净出口量接近于0。国内方面尽管PVC产业链利润传导不畅,下游多以刚需为主,少有实质囤积库存行为。但库存始终延续去化,这也侧面反映出PVC需求的逐步提升。预计随着电石长期高位,产业链利润会再次分配,届时需求将会有所提振。

从后续投产计划来看,在未来几年中,目前已知有计划的装置涉及产能合计在410万吨,折合电石需求约574万吨。而电石计划在2025年内控制在4000万吨,相比目前可以说几乎无增加,届时电石供应缺口将会放大,预计PVC成本端压力会愈发严重。

3、BDO及下游制品:未来产能扩张迅速

(1)BDO基本知识介绍

BDO(1,4-丁二醇)是一种外观为无色或淡黄色油状液体,是生产 PBAT、PBT 、PTMEG(生产高弹性氨纶的基本原料)、GBL(γ丁内酯)等的基本原料。从BDO 的生产工艺看,BDO制法主要有:炔醛法(最早、且目前使用最广泛的工艺制法,原料为乙烯、甲醇)、丁二烯法、二氯丁烯水解法、顺酐法和烯丙醇法。而炔醛法工艺中,乙炔的制备又分为天然气制与电石制,我国制BDO主要走电石原料的生产路线。我国电石产量位居世界第一,资源充沛;而国内天然气资源相比就较有限,且政府审批天然气化工项目少,成本制约及天然气制乙炔的技术难度导致该制法在中国BDO产业中占比较少。截至2020年,中国BDO有效产能约为220万吨,其中炔醛法(电石路线)产能在162万吨左右,占比约为73%。

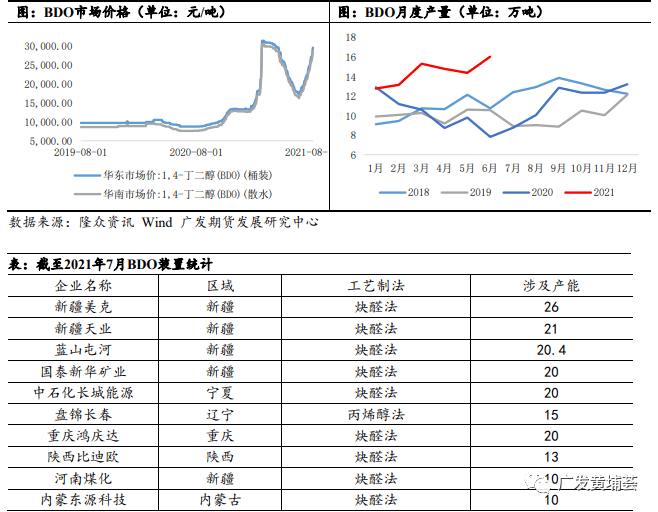

BDO市场自去年四季度以来,整体呈现持续上扬之势,尤其是今年春节过后,在货源紧张、下游需求旺盛等利好因素刺激下,BDO价格跃至3.1万元/吨的历史高位。放眼整个化工行业,BDO的上涨速度及幅度都数前列。

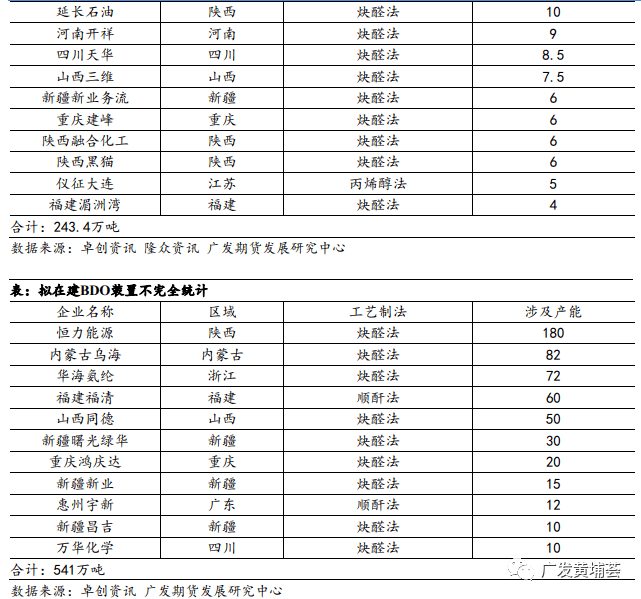

在未来几年,至2025年,万华化学、恒力榆林、乌海君正硅铁等拟建的BDO产能逾540万吨(该统计截至2021年7月,并不完全),且装置规模趋于大型化,同质化竞争日益激烈。

从BDO的后续计划投产来看,炔醛法为主要工艺,据了解电石制乙炔路线占绝大部分,仅惠州宇新和万华化学供给22万吨的BDO是采用天然气制乙炔的炔醛法路线。BDO在未来五年的快速扩张将加大对电石的需求占比。截至2025年,BDO按785万吨产能为初步基准,根据近五年BDO产能利用率推算,BDO产量约为430万吨,其中电石制乙炔的工艺约365万吨(占比83%-85%),则电石需求届时将达到410万吨附近。

(2)BDO下游产品

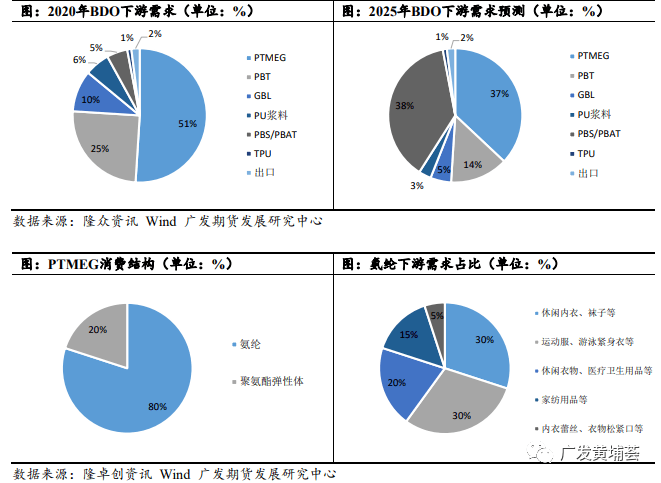

从BDO2020年的下游需求分配来看,PTMEG需求最大,占比约为51%;PBT占比25%;PBAT占比5%。其中,PTMEG是一种无色液体,具有吸水性。因其主链上没有不饱和键和酯基,制得的聚氨酯制品具有良好的耐老化、耐化学性,可用于生产聚氨酯弹性体、聚氨酯弹性纤维(氨纶)。氨纶通常用于为满足舒适性需要可以拉伸的服装如运动服、泳衣、牛仔裤、内衣等。口罩的耳带部分也需原料氨纶,在疫情爆发后,服装需求下降,但大量口罩制造弥补了下降的部分需求。

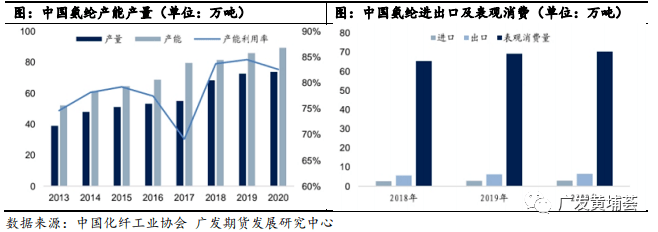

根据PTMEG相关资料了解到,2016-2019年间,氨纶的需求复合增速为7.6%;2021年,随着国内服装消费的复苏,1-5月氨纶的表观消费同比增长16%。预计在2022-2025年间,氨纶仍能维持约7%的复合增长率,届时产量将超过百万吨。

PTMEG的预计增速相对稳定,而后续我们认为真正推动BDO快速扩张的核心产品并非PTMEG而是PBAT。PBAT是一种共聚物,兼具PBA和PBT的特性,既有较好的延展性和断裂伸长率,也有较好的耐热性和冲击性能;此外,还具有优良的生物降解性,是生物降解塑料研究中非常活跃和市场应用最好降解材料之一。2020年,国家发改委、环境部提出《关于进一步加强塑料污染治理的意见》后,各地纷纷出台相应的“限塑令”。在限塑令影响下,可降解塑料会快速发展。我国完全生物降解塑料需求量在2018 年达到4.2万吨,2012到2018年之间 CAGR 达到 12%。可降解塑料下游主要以餐具、堆肥袋、泡沫包装袋为主。根据国家统计局数据,2019 年,全国塑料制品产量8184 万吨,其中塑料薄膜产量1594万吨,占总产量的19.48%,泡沫塑料制品产量246万吨,占总产量的3.00%,人造合成革产量328万吨,占总产量 4.01%,日用塑料制品产量655 万吨,占总产量的 8.00%。考虑到工业领域塑料的性能要求较高,可降解塑料预计难以短期替代,我们认为薄膜、日用塑料品有望成为先行爆发的需求增长点。

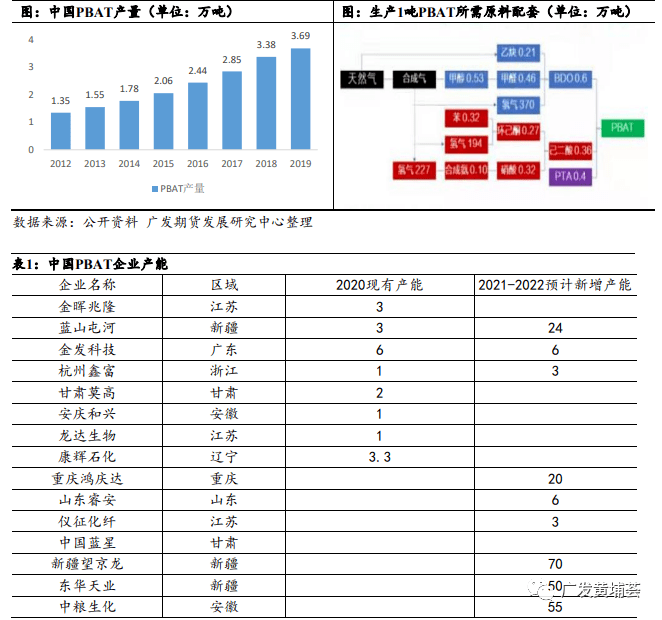

截至2020年,国内PBAT产能约17万吨/年,根据已有公告估算,2021年、2022年投产有望分别达到44.3万吨、84万吨。而市场多家研报预测PBAT在2025年产能接近500万吨,推算也就是需要相应消耗300万吨BDO,即约340万吨电石料。

总结

碳达峰、碳中和政策下,根据《电石行业“十四五”高质量发展指南》来看,我国计划截至2025年,将电石年产能控制在4000万吨以下。但下游PVC、BDO均有产能扩张,其中BDO产能扩张预计超500万吨,其中电石制乙炔的工艺约365万吨(占比83%-85%),折算电石需求将达到410万吨附近;PVC方面尽管产能扩张有限,但从目前了解到先关产能也达到了400万吨以上。BDO和PVC对于电石需求合计预计增加970万吨。下游新装置投产带来的需求量接近目前电石总产能的25%,那么电石供需格局将从目前的紧平衡变成存在明显缺口。若后续电石及其下游如期投产,那么电石在上游原料端带来的压力将可能成为行业壁垒,下游BDO、PVC价格会受原料制约维持高位。

(本内容中的信息均来源于被广发期货有限公司,本网站对此内容的真实性不负任何责任,尽供参考!)

中国电石工业协会 版权所有 京ICP备19004746号-1 京公网安备11010502051034

电子邮箱:ccia00@126.com 电 话:(010)84885707 ,84885830

地址:北京市朝阳区亚运村安慧里 4 区 16 号楼501室